Pensiones: ¿nacionalización de los riesgos privados o solidaridad con los más débiles?

El Decreto Ley 558 de 2020 traslada reservas de los fondos privados a Colpensiones. Aquí hallará una explicación sencilla de la medida y un análisis de sus implicaciones.

Los dos sistemas

La pandemia ha puesto al descubierto las debilidades de los sistemas de seguridad social de los distintos países.

En Estados Unidos, los hospitalizados tendrán que pagar facturas que absorberán una buena porción de sus ingresos futuros, mientras que en Europa Occidental los costos serán cubiertos por el Estado, gracias a las tasas elevadas de tributación que allá existían.

Y los millones de desempleados en Estados Unidos disminuirán sus aportes con destino a la jubilación, mientras que en Europa se mantiene el sistema de pensiones garantizadas.

Esa es la diferencia entre un sistema individual y un sistema solidario de seguridad social.

El caso de Colombia

La pandemia en Colombia ya desnudó las debilidades del sistema de seguridad social en pensiones: con el Decreto Legislativo 558 de 2020 queda en claro que un régimen individual está a merced del mercado financiero, y que en el largo plazo los afiliados pueden perder sus pensiones.

El Decreto reconoció los hechos anteriores en jeringonzas técnicas como las de estos considerandos:

La pandemia en Colombia ya desnudó las debilidades del sistema de seguridad social en pensiones.

“Que los recursos para la pensión en la modalidad de retiro programado se ven afectados por factores exógenos, en especial el riesgo financiero que se puede traducir en una baja rentabilidad de las inversiones, en atención a las fluctuaciones en las tasas de interés, los precios de las acciones y otros títulos …” o “Que este comportamiento negativo y abrupto de los mercados financieros, afecta directamente los recursos…principalmente de aquellas pensiones con un monto igual o cercado al salario mínimo legal…provocando el desfinanciamiento a largo plazo.”

El Decreto y las preguntas

Sobre la base de esas consideraciones, el Gobierno decidió trasladar a Colpensiones las reservas para pensiones mínimas que administraban los fondos privados. Esta medida suscita varios y serios interrogantes:

- ¿El problema se debió a la pandemia, o resultó realmente de otros factores subyacentes?

- En consonancia con lo anterior y desde el punto de vista jurídico ¿realmente existe un hecho sobreviniente que justifique expedir este decreto en virtud del Estado de Emergencia Económica?

- ¿El golpe financiero afecta apenas a las pensiones mínimas de “retiro programado” (las que administran los fondos) o cobija a todos los regímenes de pensiones en Colombia?

- Si cobija a todos los regímenes, ¿por qué cubrir a un caso especial?

- ¿Cambiará el régimen de las personas trasladas, es decir, pasarán del sistema de capitalización individual que administran las aseguradoras privadas, al sistema de prima media garantizada por el Estado?

No fue solo la pandemia

Las administradoras de los fondos de pensiones (AFP) invierten el capital acumulado en el mercado financiero interno e internacional.

El comportamiento de estos mercados no es apenas de tipo coyuntural, sino que muestra tendencias de mediano plazo. En este caso los rendimientos de los activos financieros venían mostrando una tendencia decreciente desde principios del siglo, y la pandemia agravó, pero no es el origen del problema.

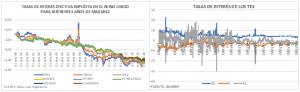

En medio de la disputa comercial con Estados Unidos, al anunciarse el cierre de la provincia de Hubei y la caída previsible del crecimiento económico de China, los índices accionarios y las tasas de interés disminuyeron, -pero mantuvieron su tendencia- como se puede ver en la siguiente gráfica:

Tasas de interés internacional y nacional

Bajo estas circunstancias, desde febrero de 2020 las inversiones de las AFP colombianas ya reportaban pérdidas y los fondos privados estaban perdiendo capital.

Si las estadísticas mostraban una caída y se podían calcular los efectos sobre el valor de los fondos y las consecuencias sobre los actuales y futuros pensionados ¿cómo sostener que el decreto 558 obedeció a una causa sobreviniente?

La pandemia simplemente profundizó los efectos del cambio en la economía mundial con la tensión creciente entre China y Estados Unidos, con una menor tasa de crecimiento en todos los países, con riesgos más altos para la inversión real o financiera, con más volatilidad en los mercados de materias primas, y con los bancos centrales de Europa, Japón, Reino Unido o Estados Unidos protegiendo sus economías a costa de aumentar la turbulencia en los mercados globales.

¿Quién debe asumir el riesgo?

Por eso mismo la caída de los precios y rendimientos de los activos financieros no afectan solo a los fondos privados o al sistema conocido como RAIS, sino también a los pocos recursos líquidos del régimen de Colpensiones -y a los del Fondo Nacional de Pensiones de las Entidades Territoriales (FONPET), que un decreto anterior ya había trasladado al Fondo de Mitigación de Emergencias (FOME)-.

La pandemia agravó, pero no es el origen del problema.

La diferencia entre los dos regímenes consiste en que bajo el RAIS la garantía de las pensiones corre, en principio, por cuenta de la aseguradora, mientras que en el régimen de Colpensiones –igual que en el FONPET- es el Estado quien da la garantía. Pero en el caso crítico de que los fondos privados no alcancen a pagar una pensión mínima, la garantía también debe ser asumida por el Estado según ordena la Ley 100 de 1993 en consonancia con una norma constitucional.

Solo que antes de acudir al Estado, la AFP ha debido apelar a su compañía reaseguradora para que cubra la renta vitalicia mínima de aquellos cotizantes que por cualquier razón no hayan acumulado las reservas necesarias para ese mínimo.

¿Qué es lo malo del decreto?

Pues que las AFP no habían contratado una aseguradora en previsión suficiente de esta crisis.

Pero aun así es esencial notar que las pensiones se pagan gradualmente o a lo largo de la vida del beneficiario, de manera que estamos ante un problema de manejo inter-temporal de las finanzas públicas, y no de que el Estado se solidarice con los actuales receptores de una pensión mínima.

Esto lleva a una cuestión de equidad: si un trabajador había tomado la decisión de afiliarse al RAIS, también había asumido el riesgo financiero de su decisión. ¿Por qué entonces el Estado asume la cobertura de los pensionados que no llegan a un salario mínimo, y no la de quienes tienen exactamente ese salario o un poco más? Y no se trata de la respuesta legalista – “así lo manda la Ley 100 de 1993”- sino de una realidad que resulta arbitraria en un momento de empobrecimiento masivo como el actual.

Peor aún, las circunstancias también castigan a los afiliados en la modalidad de renta vitalicia próximos a pensionarse: su mesada se calculará sobre un valor mucho menor del fondo que habían acumulado.

Por otra parte, y por ahora, quienes pasen de las AFP a Colpensiones no cambiarán de régimen sino apenas de entidad aseguradora. Y esto plantea un problema legal ¿Se están cambiando las funciones de Colpensiones? Los tribunales probablemente deberán pronunciarse a este difícil respecto.

El problema subyacente

La pandemia desnudó la ilusión de quienes pretenden cubrir un riesgo social mediante la búsqueda del beneficio privado.

Las circunstancias económicas del mundo actual hacen que el RAIS en Colombia implique ingresos inestables para sus afiliados, y que aquí -y en países de régimen individual como Estados Unidos- lo único cierto sea (o era) una pensión de salario mínimo.

Hacia el futuro quedan preguntas que los colombianos no podemos seguir evitando:

- Dos trabajadores con la misma base y tiempo de cotización, pero afiliados a regímenes diferentes ¿deben recibir una pensión real diferente?

- Si el Estado es quien asume la cobertura de última instancia ¿tiene sentido económico y social mantener un sistema con dos regímenes?

- Si la respuesta es negativa ¿cuál de los dos debe permanecer?

- Y cuando se tome la decisión de reformar el sistema ¿prevalecerá el interés general o el interés particular?

Amanecerá y veremos.

Por Isidro Hernández

Investigador y docente de la Facultad de Economía

*Este artículo hace parte de la alianza entre Razón Pública y la Facultad de Economía de la Universidad Externado de Colombia.